Editorial

Les bienfaits de la régulation

Les cryptomonnaies rencontrent un large succès par leur côté nouveau et disruptif. Ce qui plait par-dessus tout, c’est le modèle décentralisé et rapide. La conformité et le réglementaire de ces actifs numériques virtuels sont absolument nécessaires. La faillite de FTX, l’une des principales plateformes mondiales d’échanges de cryptomonnaies, aura au moins eu le mérite de mettre en exergue un cocktail toxique où s’entrechoquent malveillance humaine et contrôle insuffisant.

Cette crise nous rappelle que la technologie sans réglementaire n’est pas viable.

Pourtant, certains considèrent que mettre un cadre normatif risque d’inhiber l’innovation sur les marchés des cryptomonnaies ou de restreindre son développement. Chez Syrtals, qui a développé une expertise pointue sur les questions de compliance et de conformité depuis des années, nous sommes au contraire convaincus des bienfaits d’une bonne régulation. Nous saluons ainsi la démarche de l’Union européenne, dans laquelle la France a été moteur, qui est en train de mettre en place un premier cadre légal avec le Règlement sur les marchés de cryptoactifs (MiCA) et nous suivons avec attention toute la réflexion sur l’harmonisation de la réglementation qui s’engage afin de guider au mieux nos clients sur tous ces aspects.

Tous les acteurs de la finance doivent se saisir de la technologie en ayant à l’esprit que le réglementaire est indispensable dans toutes les activités financières. La cryptomonnaie est un secteur jeune et d’autres acteurs du secteur financier, pourtant parfois déjà très matures, ont aussi connu leurs lots de manquement en matière de déontologie, de contrôle ou de respect de la réglementation. Cette dernière a pour vertu et vocation non pas d’imposer des contraintes, mais bien de protéger les clients et les systèmes de valeur. C’est un gage de confiance !

Webinaire Syrtals Cards

Dans la foulée de la publication de la Saison 6 de notre étude sur les Néo-Banques, disponible sur notre site www.syrtals-cards.com, nous avons organisé le 9 mars dernier un Webinar dénommé « Saga des Néo banques, réussir dans la tourmente ! ». Angelo Caci recevait les dirigeants de 5 challengers, Alexandre Giros de Ma French Bank, Marie Degrand-Guillaud de Nickel, Jérémie Rosselli de N26, Stéphane Vallois d’Orange Bank et Ludivine Baud de Qonto, autant d’occasions de débattre sur les défis et opportunités du marché.

Podcast Worldline X Syrtals Cards

Angelo CACI a été l’invité du podcast Navigating Digital Payments de Worldline durant lequel il a donné son point de vue sur l’avenir de la carte au regard de la montée en puissance de nouveaux modes de paiement dans le monde. Évidemment à l’aune de contextes différents selon les pays et les régions, force est de constater la résilience continue de nos chers bouts de plastique ou de leurs équivalents dématérialisés dans nos smartphones qui ne cessent de s’adapter à nos habitudes de consommation. Point d’inflexion forte à court terme même si d’autres solutions font montre d’avantages indéniables (account-to-account, wallets, open banking et initiation de virement…), ont déjà été mis en œuvre avec succès dans certaines contrées ou recèlent un potentiel formidable.

Pour écouter l’épisode Are cards dead ? avec Angelo Caci, rendez-vous sur Spotifyou Apple podcasts.

RUBRIQUE PAIEMENTS

La remontée des taux d’intérêt, moteur de nouveaux services pour la tenue de compte des personnes morales ?

La hausse des taux directeurs, pilotée par les banques centrales, pour lutter entre autres contre l’inflation, est l’outil conventionnel pour réguler l’économie. En effet, les banques centrales fixent les taux directeurs qui donnent le cadre de rémunération pour les prêts et les placements qu’elles accordent à leurs banques commerciales, ces dernières répercutant ces taux à leurs propres clientèles particuliers ou entreprises. Pour la zone Europe, c’est la BCE qui pilote principalement trois taux. Le premier, fixé chaque semaine, concerne le refinancement ou taux auquel les banques empruntent de l’argent auprès de la BCE. Les deux autres taux, fixés quotidiennement, concernent pour le premier le taux d’escompte ou taux de prêt marginal applicable aux prêts concédés aux banques commerciales, tandis que le deuxième se rapporte à la rémunération des dépôts des banques auprès de la BCE.

Outil déterminant pour l’activité économique et la croissance, la hausse des taux menée depuis juillet 2022 permet aux banques de retrouver une opportunité pour placer les fonds et proposer des services de rémunération à sa clientèle entreprise. Malgré les dernières turbulences bancaires, la BCE vient de décider à nouveau de relever ses taux. Le taux de rémunération des dépôts passe de 2,5% à 3% à compter du 22 mars. En effet, auparavant nous étions plus dans une logique de facturer les dépôts que de les rémunérer, les taux directeurs étant quasi nuls, voire négatifs. Les banques ont réagi dès l’annonce de la hausse des taux et s’arment pour avoir une offre offensive. Les services et produits réglementés sont réactivés et/ou retoilettés. Les produits non fiscalisés tels que les comptes et livrets d’épargne ont à nouveau le vent en poupe avec des taux de 3 %. On observe ainsi depuis quelques mois la mise en avant des offres de comptes à terme à taux fixe, taux variable et on constate à nouveau une activité soutenue sur ce type de comptes. De même, les assurances vie voient croître leur souscription. Et côté tenue de compte personne morale, les banques pourront proposer des services de rémunération des comptes, notamment pour bloquer des fonds ou pour des comptes d’activité tels que la gestion de services de paiement, de syndic de copropriété, d’achat et de vente de fonds de commerce ou de biens immobiliers ou autre.

Outil essentiel à la régulation, la fixation des taux reste un paramètre déterminant pour la stratégie commerciale des banques qui devront se montrer agiles et réactives, tout en répondant toujours à de vrais besoins pour sa clientèle entreprise. Les services de rémunération devront s’adapter aux fluctuations et aux crises. L’économie, comme de nombreux systèmes, répond à un cycle. Rentre-t-on donc dans un cycle long de hausse des taux d’intérêt élevés ? Il est difficile de prédire aujourd’hui l’avenir, cependant, comme le disait si justement Abraham Lincoln « La meilleure façon de prédire l’avenir est de l’inventer ».

RUBRIQUE COMPLIANCE

De la DSP2 à la DSP3…

L’Autorité Bancaire Européenne (ABE) a publié le 23 juin 2022. (1) un bilan sur la Directive des Services de paiement (DSP2), mettant en lumière de nombreux problèmes, la nécessité de les résoudre et de lever les défis comme celui de permettre le passage d’un système bancaire ouvert à un « financement ouvert ». En parallèle, de nombreuses réflexions sont en cours pour faire évoluer les réglementations, dont certaines ont été présentées lors du Pay’TechDay organisé le 16 février sur « l’évolution de la réglementation européenne : DSP3 ».

Ainsi, les évolutions en cours pour améliorer la DSP2 doivent répondre à, au moins, quatre besoins :

- Éliminer la différence dans la mise en œuvre de la directive et renforcer la bonne application de la loi

L’évaluation de la DSP2 indique une situation d’inégalité des règles du jeu entre les pays de l’Union pour les prestataires de services de paiement. De plus, la Commission européenne observe que l’action des autorités compétentes pour faire appliquer la loi n’est pas toujours satisfaisante, amplifiant cette inégalité. Voici notamment deux solutions pour y répondre : favoriser l’inclusion de plusieurs dispositions de la directive dans un règlement applicable de la même façon par tous les États membres et renforcer les pénalités, autant en matière d’équité que d’efficacité.

- Améliorer le fonctionnement de l’open banking (DSP2)

L’expérience doit se poursuivre et même s’élargir vers la finance ouverte tout en apportant des améliorations nécessaires au bon fonctionnement de l’open banking et notamment sur :

- les interfaces d’accès (API). En effet, ces interfaces ne donnent pas satisfaction aujourd’hui : d’un côté les banques indiquent avoir déjà beaucoup investi dans des APIs alors qu’elles sont, in fine, insuffisamment utilisées et, de l’autre, les Fintechs (les TPPs) se plaignent du mauvais fonctionnement de ces APIs. La Commission européenne cherche ainsi le juste équilibre pour tous les acteurs tout en rappelant que les APIs sont vouées à être de plus en plus utilisées et qu’il est donc essentiel qu’elles puissent être performantes ;

- le modèle économique : en sus des réflexions visant à élargir le concept d’open banking (finance ouverte), la possibilité de rémunération pour le partage de données est en cours de discussion au Parlement européen dans le cadre de la position législative du Data Act. Le marché semble, par ailleurs, avoir trouvé sa voie qui reconnaît la gratuité d’un ensemble de services dits de base, pour lesquels l’accès est gratuit et, d’autre part, des services de valeur ajoutée qui eux sont payants. Ces cas d’usage tendent à permettre à la fois la préservation des principes de base de l’open banking et, aussi, la rentabilisation des interfaces.

- Renforcer la lutte contre la fraude spécialement pour les nouveaux types de fraudes

La mise en place de l’authentification forte a été un succès et a abouti à une forte diminution de la fraude dans les paiements. Le défi actuel se trouve dans de nouveaux types de fraudes et notamment dans l’ingénierie sociale qui devient de plus en plus répandue. L’Europe doit trouver une solution permettant de les prévenir et de limiter les risques et dommages financiers que ce soit pour les consommateurs, les banques et les prestataires de services de paiement.

- Veiller à ce que les conditions d’accès aux systèmes de paiement soient équitables entre les banques et les prestataires de services régulés et non bancaires

L’accès aux systèmes de paiement est un autre sujet à étudier. La directive Settlement Finality de 1998 (SFD) n’a pas encore pris en compte, notamment, le rôle des nouvelles entités régulées telles que les établissements de paiement et de monnaie électronique. Les évolutions liées la SFD n’induiront pas un accès automatique aux systèmes de paiement, mais devront encore faire l’objet d’une évaluation des risques. Cette solution améliorerait l’égalité des règles du marché tout en maintenant le principe de protection de la stabilité financière.

RUBRIQUE CASH MANAGEMENT

Le Multibanking migre vers la norme iso 20022 grâce au scénario « relay » de SWIFT

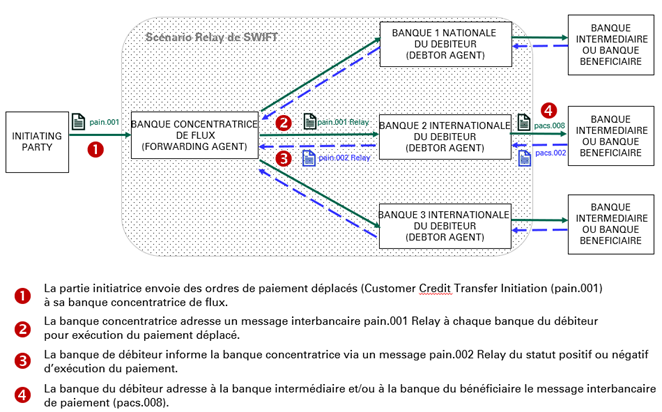

Si les messages dans l’espace client-banque sont exclus de la migration vers la norme ISO 20022, il existe une exception à la règle, le scénario dit « Relay » des paiements « délocalisés ». Ce scénario également appelé « Multibanking » consiste pour un client, et à partir d’une seule connexion bancaire technique, à adresser à sa banque, agissant comme un concentrateur de flux (Forwarding Agent), des ordres de paiement à d’autres banques (Debtor Agent) dans le monde en charge de l’exécution et à recevoir des relevés de comptes.

Le Multibanking pour gérer des comptes d’entreprise avec une seule connexion technique bancaire

La solution Multibanking s’adresse aux entreprises possédant plusieurs comptes commerciaux auprès de différentes banques situées en France ou à l’étranger. Elle permet de centraliser toutes les relations bancaires sur une plateforme unique d’échange électronique. Les comptes des banques tierces peuvent être gérés en France et grâce au scénario Relay de SWIFT, également dans le monde entier. Pour les entreprises, cela signifie plus d’efficacité et de transparence en matière de finances avec à la clé un gain de temps et d’argent.

Le scénario Relay de SWIFT adopte la norme ISO 20022

Avec pour objectif d’alléger les négociations bilatérales entre les banques et de réduire les frictions dans l’exécution des virements délocalisés, le groupe de travail Cross-Border Payments and Reporting Plus (CBPR+), en lien étroit avec le Common Global Implementation (CGI), a défini de nouvelles directives techniques du scénario Relay de SWIFT.

Les messages actuels utilisés dans le scénario Relay entre le Forwarding Agent et le Debtor Agent (MT101 Request For Transfer pour le Credit Transfer Initiation et MT199 pour le Payment Status Report informant du statut d’exécution du paiement) seront migrés vers la norme ISO 20022 dans sa version 2019 respectivement en pain.001.001.09 Relay service et pain.002.001.10 Relay service (voir schéma).

Le calendrier de SWIFT du scénario Relay en ISO 20022

À la suite de l’annonce par la Banque centrale européenne (BCE) d’un report du démarrage de la migration ISO 20022 de la nouvelle plateforme T2/T2S du 21 novembre 2022 au 20 mars 2023, SWIFT a décidé d’aligner la date de début de la période de coexistence des messages de paiements transfrontaliers MT-MX au 20 mars 2023 jusqu’en novembre 2025. Ainsi, les banques qui offrent le Multibanking à ses clients devront être passées au scénario Relay ISO 20022 d’ici novembre 2025 au plus tard.

Le scénario Relay ISO 20022 est l’une des dernières offres qui s’ajoute à la liste des services de SWIFT à valeur ajoutée (SWIFT Go, SWIFT gpi, Payment Pre-validation, Instant Cash Reporting,…) pour répondre à l’exigence croissante des clients dans les paiements transfrontaliers. À travers cette initiative, SWIFT affiche encore une fois sa volonté de jouer un rôle de premier plan dans le renforcement de la protection de l’écosystème interbancaire des paiements transfrontaliers.

Marc-Alexis Baron rejoint Syrtals comme Directeur d’activités en charge du développement cash management corporate

Avec un peu plus de 20 années d’expériences professionnelles, Marc-Alexis Baron débute son parcours en tant que métier (trésorier de grandes structures associatives, auditeur conseil en stratégie d’entreprise et gestion financière, DAF & DGA de groupe financier de courtage – IOB – en rachat de prêts, CEO d’une filiale Groupe dédiée aux crédits professionnels et restructuration du poste clients). Il poursuit ensuite dans la transformation digitale et les grands programmes stratégiques (banques & secteur public) au sein de grands cabinets de conseil & consulting (CAP GEMINI, STERIA, SOPRA, Magellan Partners, ADN’CO, Galitt et onepoint).

Il rejoint Syrtals début 2023 comme Directeur d’activités en charge du développement cash management corporate.

RUBRIQUE PAIEMENT INSTANTANE

Quels enjeux ? Quels impacts ?

Actuellement, selon la Commission européenne, chaque jour, plus de 200 milliards d’euros sont bloqués dans l’Union européenne, en attente d’être transférés, le virement classique prenant un à trois jours ouvrables. Le compte qui envoie l’argent est pourtant débité immédiatement.

Le virement instantané est une bonne initiative pour la trésorerie des entreprises et plus pertinent pour le consommateur. De plus, la fraude y est plus faible que pour la carte bancaire ou le chèque.

Malgré de nouvelles fonctionnalités (API, remise de masse) et des services additionnels, le paiement instantané ne représente qu’environ 13 % des virements dans l’UE, et moins de 7 % en France.

La raison principale est simple : les banques le facturent (jusqu’à 1 €) ou ne le proposent pas (seulement 25 % des BIC de l’UE sont atteignables).

La Commission européenne souhaite faire du virement instantané la norme, en imposant un alignement tarifaire sur celui du virement classique, qui est majoritairement gratuit en France.

Elle a adopté en octobre dernier une proposition législative visant à rendre le paiement instantané en euros accessible à tous les particuliers et à toutes les entreprises qui possèdent un compte bancaire dans l’UE ou dans un pays de l’EEE. La proposition vise à faire en sorte que les paiements instantanés en euros soient abordables et sûrs et puissent être traités sans difficulté dans l’ensemble de l’UE.

En France, certaines banques ont anticipé. Après le Crédit Mutuel et Boursorama, La Banque Postale a annoncé la généralisation du virement instantané sans frais début avril.

Le projet de règlement a été publié. Il ne s’applique qu’aux établissements de crédit. Les établissements de monnaie électronique (IME) et les établissements de paiement (IP) sont exclus du champ d’application.

Avant de devenir loi, il devra être revu, probablement modifié et approuvé par le Conseil européen et le Parlement européen.

La proposition, qui modifie et modernise le règlement de 2012 relatif à l’espace unique de paiement en euros, dit « règlement SEPA », comprend quatre exigences concernant les paiements instantanés en euros :

- garantir la disponibilité universelle des paiements instantanés en euros;

- rendre les paiements instantanés en euros abordables, à un prix inférieur à celui des virements classiques et non instantanés en euros ;

- renforcer la confiance dans les paiements instantanés, avec l’obligation de vérifier la concordance entre le numéro de compte bancaire (IBAN) et le nom du bénéficiaire afin d’alerter celui-ci d’une éventuelle erreur ou fraude avant que le paiement ne soit effectué ;

- éliminer les freins dans le traitement des paiements instantanés en euros tout en préservant l’efficacité du mécanisme de filtrage des personnes faisant l’objet de sanctions de l’UE, grâce à une procédure par laquelle les prestataires de services de paiement effectueront au moins quotidiennement des vérifications concernant leurs clients au regard des listes de sanctions de l’UE, au lieu de vérifier toutes les transactions une par une.

À ce stade, le projet prévoit des délais de mise en œuvre échelonnés, entre 6 et 36 mois différenciés selon les volets de l’initiative et selon que les États membres appartiennent ou non à la zone euro, afin de garantir un délai de mise en œuvre approprié.

Les préambules du règlement stipulent qu’il s’applique à toutes les interfaces clients, y compris les remises de masse (virements de salaire à titre d’exemple).

Le paiement instantané impacte considérablement les banques.

En effet, les paiements instantanés doivent être disponibles 24/7 tout au long de l’année.

Les banques doivent donc s’assurer que leur architecture de paiement est capable de réaliser l’ensemble des traitements de bout en bout en temps réel. Cela comprend la gestion des échanges via les canaux de paiement, les systèmes de filtrage, les mécanismes de détection des fraudes, les moteurs de paiement et les systèmes comptables. Le reporting pourra également être adapté. Cela signifie que les banques doivent concevoir et tester la résilience de leurs dispositifs, qu’elles doivent tenir compte des contraintes spécifiques au paiement instantané dans la façon dont les mises à jour logicielles sont déployées et dans la façon dont la maintenance est effectuée pour ne pas perturber la disponibilité des services.

Les fournisseurs de services doivent évaluer attentivement leurs capacités pour envoyer et recevoir des paiements instantanés. Ils devront examiner la façon dont ils doivent adapter leurs modèles opérationnels pour soutenir les opérations de paiement en continu. Alors que la gestion des liquidités peut être largement automatisée en fixant des seuils et des plafonds de liquidité dans l’infrastructure du marché, des processus tels que l’assistance à la clientèle et la surveillance peuvent nécessiter un accompagnement 24 heures sur 24.

La proposition concerne également les remises de masse (celles-ci peuvent contenir des dizaines, voire des centaines, de milliers de paiements). Même les plus grandes banques devront adapter les capacités pour être en mesure de traiter le nombre requis de transactions par seconde et le nombre de remises en simultané.

Le projet de loi est extrêmement ambitieux sur le plan de la portée et contraignant sur les délais.

Les banques qui ne sont pas encore capables de proposer le paiement instantané doivent préparer leur feuille de route.

Les banques qui le proposent déjà doivent évaluer leurs limites en termes de résilience et de capacité de traitement et échelonner les adaptations nécessaires pour faire face à la montée en charge à venir.

INTERVIEW

- Vous êtes le CEO de Webhelp Payment Services, pourriez-vous nous présenter Webhelp Payment Services et vos activités principales ?

Webhelp est le leader européen du BPO (Business process outsourcing). Notre métier est de concevoir et développer des solutions innovantes au service de la relation client, du service commercial comme de la gestion financière en passant par la modération de contenus. Nous intervenons dans différents secteurs. Nos clients externalisent la gestion de certains process métiers entre eux et leurs clients. Aujourd’hui Webhelp c’est 120 000 collaborateurs dans le monde, dont 35 000 en Amérique.

Webhelp Payment Services répond à une volonté de diversification du groupe en intervenant dans la gestion financière de la relation client. Nous avons trois types d’activité : nous accompagnons les marques de mode dans la gestion de leur relation financière avec leur réseau de revente. Ces marques nous confient leurs processus de credit management et de paiement BtoB. Nous accompagnons aussi les acteurs BtoB dans le lancement de leur marketplace et dans la gestion des flux financiers entre les acheteurs et les vendeurs, en prenant en compte l’ensemble des spécificités BtoB, notamment le paiement à échéance. Enfin, la troisième, orientée BtoC, consiste à mettre en place et opérer des activités de recouvrement ; nous accompagnons des acteurs, notamment dans les services financiers, dans la gestion de leurs impayés à la fois pour encaisser et réengager le client dans une relation durable.

Nous sommes une société de services avant tout qui s’appuie sur trois ingrédients : l’expertise, la technologie pour automatiser ce qui peut l’être et nos équipes opérationnelles pour gérer les processus qui ne peuvent pas l’être tout en intégrant l’aspect émotionnel, nécessaire à toute relation clients.

L’équilibre entre digitalisation des processus et approche humaine est la clé de la réussite d’une relation financière clients de qualité et durable.

- Vous développez vos offres de service KYC à l’international sujet également traité par Syrtals Compliance, quels sont vos objectifs avec ce développement ?

Chez Webhelp, nous avons développé en 2017 une nouvelle activité autour des métiers du KYC et plus largement autour de la compliance. Notre mission est d’accompagner les acteurs régulés dans l’opération de ces processus conformité qui deviennent de plus en plus complexes avec le durcissement de la réglementation, la digitalisation des canaux et l’arrivée de nouveaux acteurs comme les Fintechs qui viennent transformer le mode de fonctionnement. Ces acteurs régulés doivent répondre aux obligations réglementaires et mettre en place des processus simples et transparents qui satisfassent également les clients. Nos services KYC utilisent toujours les trois mêmes ingrédients : expertise, technologie et intervention humaine. Nous accompagnons, par exemple, des banques dans des campagnes de remédiation. Nous intervenons auprès d’elles pour mettre à jour leurs dossiers et données clients en développant leur site internet de collecte de pièces et d’informations et mettre à disposition nos équipes opérationnelles pour venir traiter les documents, analyser les données et relancer éventuellement les clients.

Cela peut consister également à intervenir pour une Fintech qui souhaite, pour se développer à l’international, avoir une solution multilingue de KYC adaptée aux réglementations locales, avec des équipes opérationnelles disponibles dans plusieurs pays que nous disposons un peu partout dans le monde. Syrtals Compliance réalise des diligences KYC, intervient dans l’analyse des risques, la mise en conformité réglementaire et la formation alors que nous agissons sur le plan opérationnel.

- Vous allez publier prochainement l’Observatoire des Marketplaces 2023, en partenariat avec Mirakl et Roland Berger. Pouvez-vous nous présenter les principaux enseignements de cet Observatoire ?

Il s’agit de la 4e édition de l’observatoire depuis cinq ans. Cette étude menée avec Mirakl et Roland Berger permet de faire des points de mesures dans le temps pour voir comment évolue le e-commerce BtoB. Le premier observatoire s’appelait « L’émergence des marketplaces BtoB ». Aujourd’hui, c’est devenu un mode de distribution incontournable. Nous ne sommes plus à l’heure des petites startups qui se lancent seules sur ce sujet. Il y a désormais des acteurs établis qui génèrent des volumes significatifs.

Nous observons cette année que les marketplaces intègrent de plus en plus la dimension développement durable. Les distributeurs BtoB et les acheteurs ont intérêt à développer une offre de fournisseurs et de produits labellisés « durables », le modèle marketplace est adapté pour intégrer rapidement ce type d’offre via des vendeurs tiers.

Du côté des opérateurs de marketplaces, ils ont été longtemps concentrés sur la relation et l’expérience clients. Aujourd’hui, le facteur clé de succès est de savoir comment animer les vendeurs. En effet, le volume généré par les marketplaces est particulièrement lié à la taille de son catalogue et donc au nombre de ses vendeurs. Pour arriver à un nombre suffisant de vendeurs actifs, il faut repenser et investir dans la relation vendeurs ; cela va du sourcing des vendeurs jusqu’à l’onboarding et l’animation des vendeurs. Ce sont des processus assez nouveaux pour les opérateurs qui impliquent de nouveaux métiers.

Maintenant on assiste à différents modèles qui se sont développés comme le « dropshipping » ou encore « one creditor ». Le modèle marketplace devient polymorphe pour venir répondre au mieux aux besoins de chaque secteur et de chaque segment de clientèle.